智信企服提供优质的人力资源服务,我们坚持开放与合作共赢的原则,把人力资源外包服务做得更好

我们把通过技术创新与专业服务,帮助客户提升管理效能用来奋斗的使命

智信企服致力于成为中国领先的人力资源解决方案提供商

客户为本、持续创新、专业正直是我们的核心价值观

奋斗了一年又到了发放年终奖的时刻,2022年受疫情影响,很多企业都生存艰难,能发出年终奖的都是高质量的企业。网络暂时刷不到关于年终奖的劲爆新闻,同时互联网与地产行业的高额年终奖的报道也消失了。然而每到春节前后,年终奖都会成为一个热门的话题。

今天智信企服对大家关注的年终奖计税与“纳税陷阱”做一次回顾。

2021年12月,国务院常务会议给全国人民发了“年终奖”,将全年一次性奖金不并入当月工资薪金所得、实施按月单独计税的政策延至2023年底。同时,将年收入不超过12万元且需补税或年度汇算补税额不超过400元的免予补税政策延至2023年底。这个政策性的决策对年终奖有什么影响?

一、全年一次性奖金单独计税与纳入综合所得计税

全年一次性奖金单独计税与纳入综合所得计税这两种年终奖的计税方式,哪种计税方式员工收手收入更高呢?下面通过两个案例进行分析:

案例1:

张仁每月工资都是6000,可享受的专项附加扣除项目为房屋贷款利息1000/月,赡养老人1000/月,三险一金扣除620/月,年终奖是60000。

(1) 全年一次性奖金单独计税:

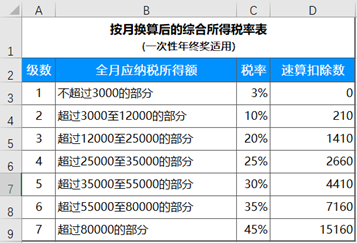

60000/12=5000,适用税率为10%,速算扣除数为210。

全年一次性奖金应纳税额=60000*10%-210=5790

(2) 全年一次性奖金纳入综合所得计税:

全年收入:6000*12+60000=132000

费用减除数:60000

专项附加扣除:(1000+1000+620)*12=31440

年累计应纳所得额=132000-60000-31440=40560,适用税率为10%,速算扣除数2520。

全年应纳个税=40560*10%-2520=1536。

案例1中张仁采用全年一次性奖金适合综合计税。

案例2:

李义每月工资都是22000,可享受的专项附加扣除项目为房屋贷款利息1000/月,赡养老人1000/月,子女教育1000/月,三险一金扣除2000/月,年终奖是60000。

(1) 全年一次性奖金单独计税:

60000/12=5000,适用税率为10%,速算扣除数为210。

全年一次性奖金应纳税额=60000*10%-210=5790

(2) 全年一次性奖金纳入综合所得计税:

全年收入22000*12+60000=324000

费用减除数:60000

专项附加扣除:(1000+1000+1000+2000)*12=60000

先来看看年终奖没有纳入综合所得的情况下,全年需要缴纳多少个税:

22000*12-60000-60000=144000,适用税率为10%,速算扣除数为2520。

144000*10%-2520=11880

再把年终奖纳入计税:

年累计应纳所得额=324000-60000-60000=204000,适用税率为20%,速算扣除数为16920。

全年应纳税额:204000*20%-16920=23880

年终奖应纳税额=23880-11880=12000

案例2中李义全年一次性奖金适合单独计税。

从两个案例可以得出一个简单的结论:月薪收入低时全年一次性奖金适合综合计税,月薪收入高时全年一次性奖金适合单独计税。具体哪种计税方式比较适合需要运用实际数据进行测算对比才能做出准确的判断。

二、避开“纳税陷阱”

什么是“纳税陷阱”?可以简单理解为税前多发钱,计税后实际到手收入变少的情形。我们通过一个小案例聊聊如何避开年终奖发放的“纳税陷阱”。

案例描述

周智2022年,代扣专项扣除后的工资薪金为80000元,专项附加扣除10000,没有其他扣除项目。应纳税所得额=80000-60000-10000=10000元,适用3%税率,汇算清缴应纳税额为:10000*3%=300元。

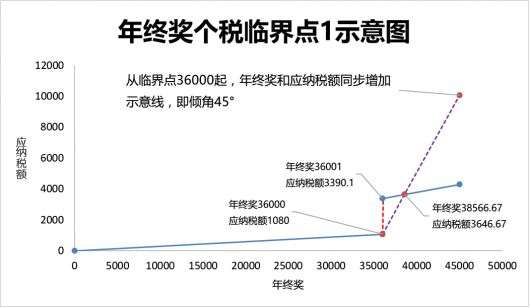

假设2022年年终奖36000元,纳税人选择单独纳税,36000/12=3000,适用税率3%,应纳税额=36000*3%=1080元;

我们再假设周智取得2022年年终奖为36001元,那么奇怪现象就出现了!36001/12=3000.08,超过了3000元,适用税率10%,应纳税额=36001*10%-210=3390.1,两者间的差额=3390.1-1080=2310.1元,多领了1元年终奖,却需要多缴个税2310.1元!

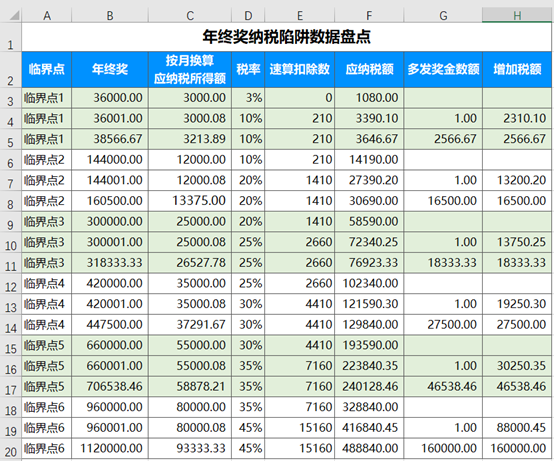

经测算,在新个税法下,年终奖存在6个档位,企业多发钱员工却收到更少钱的“纳税陷阱”!这6个档位如下:36000~38566.67、144000~160500、300000~318333.33、420000~447500、660000~706538.46、960000~1120000。采用具体的数据进行盘点可以更清晰,详见下表:

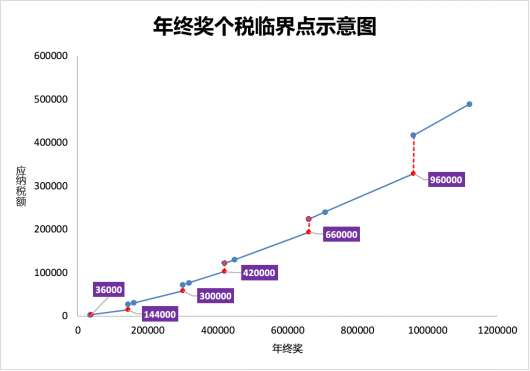

把数据表转化成示意图如下:

以临界点1的数据做个简单的小结:年终奖在区间36001-38566.67范围内,员工实际收入都不高于年终奖36000时的收入,也就是在该范围内,相对临界点增加的年终奖数额不高于应纳税额的增加值,如下图所示:

因此,企业如果从员工实发年终奖的角度去思考,通过数据的测算可以在以上所列的6个档位内合理、合规筹划,有效规避“纳税陷阱”。

智信企服认为无论如何年初承诺的年终奖,在业绩达成的情形下是要正常发放的,在核算时基于员工实发的角度在计税方式和“纳税陷阱”上进行充分的数据测算对比,在合规的前提下让员工到手的收入多一点,就是一项很不错的“员工福利”。

深圳市智信企服科技有限公司版权所有 © 2022. All Rights Reserved. 粤ICP备2022119042号